Desain Kelembagaan Administrasi Perpajakan: Perlukah Ditjen Pajak Terpisah dari Kementerian Keuangan?

Desain Kelembagaan Administrasi Perpajakan: Perlukah Ditjen Pajak Terpisah dari Kementerian Keuangan?Darussalam, B. Bawono Kristiaji dan Hiyashinta Klise[1]

“… Efficiency of a tax system is not determined only by appropriate legal regulation but also by the efficiency and integrity of the tax administration.”

(Nicholas Kaldor, 1980)

| 1. | Pendahuluan Apa yang membuat suatu sistem pajak di suatu negara dianggap lebih efisien dari sistem pajak negara lain? Menurut Kaldor, ketentuan atau peraturan perpajakan yang sesuai saja tidaklah cukup atau mungkin justru tidak berpengaruh banyak. Hal yang lebih menentukan justru terletak pada seberapa efektif dan efisien administrasi pajak di suatu negara.[2] Lalu apa yang dimaksud dengan administrasi perpajakan? Administrasi perpajakan tidak dapat dilepaskan dari segala ketentuan hukum pajak, karena administrasi pajak merupakan kaitan antara ketentuan hukum perpajakan dan bagaimana sistem pajak dapat bekerja. [3] Dengan kata lain, administrasi pajak berfungsi untuk mengimplementasikan dan menegakkan hukum pajak berdasarkan wewenang yang diberikan oleh undang-undang perpajakan.[4] Oleh karena itu, administrasi perpajakan mencakup hal-hal yang berkaitan dengan segala manajemen atau sistem kerja dalam pelaksanaan ketentuan hukum pajak, mulai dari memungut pajak, pemberian sanksi, dan sebagainya. Segala upaya untuk melakukan administrasi perpajakan di suatu negara pada umumnya diletakkan pada suatu badan/lembaga (otoritas pajak) yang diberikan kewenangan oleh undang-undang, yang bertindak sebagai administrator pajak yang bertugas untuk memfasilitasi sekaligus mendorong kepatuhan Wajib Pajak terhadap ketentuan perpajakan.[5] Dengan demikian, segala sesuatu hal yang terkait dengan keberhasilan administrasi pajak sangat dipengaruhi pada seberapa baik performa otoritas pajaknya. Berhasil atau tidaknya ketentuan perpajakan maupun seberapa efisien atau tidaknya sistem perpajakan, suka atau tidak, ditentukan oleh lembaga otoritas pajak. Dewasa ini, model otoritas pajak yang berada dalam garis struktur tradisional (direktorat di bawah Kementerian Keuangan) semakin banyak ditinggalkan. Tren memisahkan administrasi pajak dari Kementerian Keuangan mulai berkembang, terutama pada dua dekade terakhir. Berbagai negara telah membentuk atau mentransformasi lembaga otoritas pajak menjadi sebuah lembaga yang lebih otonom sehingga dikenal dengan nama otoritas pajak yang semi-otonom (Semi-Autonomous Revenue Authority, selanjutnya disebut SARA).[6] Argumentasi utama dari ide perubahan tersebut berangkat dari tujuan yang bermuara pada kebutuhan atas kecukupan penerimaan yang berkesinambungan, perbaikan pelayanan, serta perbaikan tata kelola pemerintahan di sektor pajak. Namun, apakah SARA dapat menjamin tercapainya tujuan-tujuan tersebut? Lebih lanjut lagi, sejauh mana ide mengenai pemisahan otoritas pajak dari struktur lembaga Kementerian Keuangan perlu untuk dipertimbangkan dan sesuai dengan konteks di Indonesia? Tulisan ini akan menjawab hal-hal tersebut, dengan sebelumnya mengkaji mengenai karakteristik serta keunggulan dan kelemahan SARA terutama jika melihat pengalaman di negara lain. | ||||||||||||||||||||||||||||||

| 2. | Pentingnya Kerangka Kelembagaan dalam Reformasi Perpajakan Kebutuhan peningkatan efektivitas dan efisiensi administrasi perpajakan dilatarbelakangi oleh tuntutan untuk meningkatkan penerimaan pajak guna menopang pembangunan ekonomi.[7] Walau demikian, banyak dari negara-negara di dunia (terutama negara-negara berkembang) sulit untuk memenuhinya, karena kapasitas administrasi mereka yang masih rendah. Beberapa otoritas pajak bahkan tidak memiliki infrastruktur dan sumber daya manusia yang memadai, untuk menjalankan fungsi dasar pemungutan pajak seperti: pencatatan pajak, memproses pengembalian pajak, penilaian kewajiban perpajakan dan memungut pajak.[8] Hal ini masih diperburuk dengan adanya otoritas pajak yang berada dalam kerangka pemerintahan yang lemah, di mana terdapat praktik-praktik korupsi dan campur tangan politik sehingga menimbulkan adanya tax gap.[9] Pada umumnya, pemerintah di berbagai negara berusaha meminimalkan tax gap dengan reformasi perpajakan. Sayangnya, banyak dari reformasi perpajakan di berbagai negara justru gagal karena reformasi dilakukan tanpa adanya reorganisasi administrasi pajak secara permanen dan perbaikan manajemen di dalam otoritas pajak.[10] Hal ini membuktikan bahwa kelembagaan memainkan peranan yang penting dalam proses reformasi perpajakan. Apalagi, dalam kenyataannya hukum atau kebijakan pajak hanya dapat berfungsi dengan baik selama administrasi pajak yang baik tersedia.[11] Dari perspektif keilmuan kebijakan publik, manajemen, hingga ilmu ekonomi, aspek kelembagaan dianggap sebagai kerangka yang mengatur apa dan bagaimana fungsi ataupun interaksi antaragen dalam arena terkait. Lebih lanjut, kelembagaan dapat merumuskan sistem yang dapat menjamin pengorganisasian agar setiap agen bekerja secara optimal dan tidak melenceng dari koridor yang telah ditetapkan. Dengan demikian, tidak mengherankan jika reformasi pajak di berbagai negara mencakup kelembagaan administrasi perpajakan itu sendiri dengan mencari bentuk otoritas pajak yang paling ideal. Sehingga atas kenyataan tersebut, perubahan yang radikal pada otoritas pajak disarankan[12] termasuk membuat lembaga otoritas pajak menjadi sebuah lembaga yang lebih otonom dengan menjalankan sistem administrasi pajaknya secara professional seperti layaknya perusahaan. Perubahan ini tidaklah mudah. Menurut Jenkins, halangan utama dari perubahan suatu administrasi perpajakan terletak pada kedudukannya sebagai bagian tidak terpisahkan dari pelayanan publik secara umum. Hal ini menciptakan situasi rendahnya tingkat upah, kualifikasi staf yang lemah, pengangkatan staf atau pejabat tergantung dari kedekatan politik, dan sebagainya. Seluruh hal tersebut menciptakan rendahnya kepatuhan pajak. Oleh karena itu otoritas pajak harus direstrukturisasi sehingga mendapatkan suatu kemandirian yang hampir serupa dengan bank sentral. Usulan atas perubahan kerangka kelembagaan administrasi yang baik paling tidak harus memiliki karakteristik sebagai berikut. Pertama, memiliki independensi keuangan, artinya lembaga atau badan baru tersebut dapat mengalokasikan anggaran yang sesuai, yang mana sebagian anggaran tersebut dapat dipergunakan untuk insentif atau perbaikan teknologi informasi. Kedua, lembaga/badan baru tersebut diberikan kewenangan administratif yang otonom serta dapat merumuskan kebijakan dan tujuan administrasinya. Terakhir, lembaga/badan baru tersebut harus bertanggungjawab untuk mengelola sumber daya manusia secara internal. Hal ini dapat dilakukan lewat sistem penggajian, rekrutmen, pelatihan, hingga merumuskan kode etik internalnya.[13] | ||||||||||||||||||||||||||||||

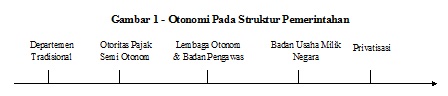

| 3. | Jenis Kelembagaan Administrasi Perpajakan Lalu, bagaimana bentuk ideal modernisasi kelembagaan administrasi perpajakan? Sebelum lebih jauh mengkaji hal tersebut, penting untuk mengetahui terlebih dahulu variasi kerangka kelembagaan administrasi pajak yang secara umum sudah dikenal. Ditinjau dari derajat hubungan otoritas pajak dengan Kementerian Keuangan (atau organisasi terkait lainnya yang mengurus segala sesuatu tentang sektor fiskal dan kebijakan ekonomi), terdapat empat variasi utama kerangka kelembagaan. Keempat variasi ini merefleksikan perbedaan mendasar mengenai struktur politik maupun sistem administrasi publik di berbagai negara. Keempat variasi tersebut adalah:.[14]

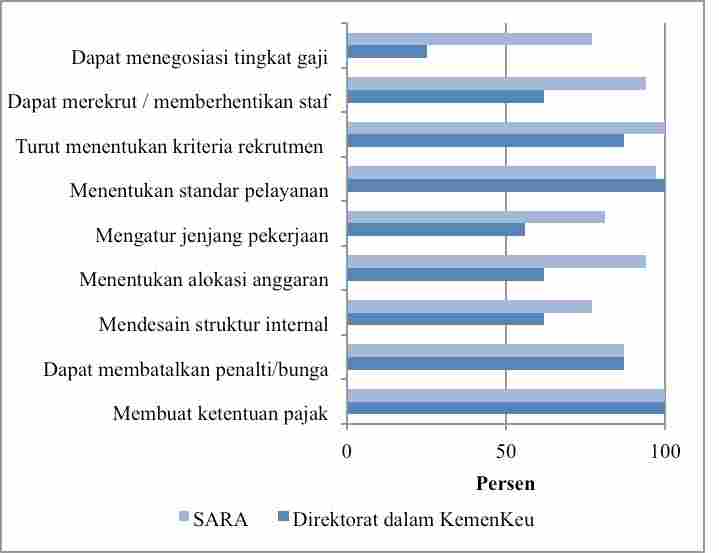

Keempat variasi tersebut dapat disederhanakan hanya menjadi dua tipe: otoritas pajak yang berada di bawah struktur organisasi Kementerian Keuangan dan otoritas pajak yang memiliki otonomi yang lebih luas. Perbedaan antara keduanya dapat dilihat dari suatu spektrum yang memperlihatkan derajat kontrol pemerintah dalam setiap jenis lembaga pemerintahan nasional pada Gambar 1. Pada Gambar 1, dapat dilihat semakin besarnya derajat sifat otonom masing-masing kerangka kelembagaan yang berjalan seiring dengan berkurangnya intervensi pemerintah. Otoritas pajak di berbagai negara pada umumnya hanya berada di area departemen tradisional (misalkan Prancis, Kamboja, Indonesia, dan sebagainya) dan otoritas pajak yang semi-otonom (misalkan Kenya, Hong Kong, Amerika Serikat, dan sebagainya). Sedangkan bank sentral, badan usaha milik negara, dan lembaga yang telah diprivatisasi memiliki derajat kemandirian (otonomi) yang lebih besar dan tidak ada satupun otoritas pajak yang berada dalam karakterisasi tersebut. Otoritas pajak harus tetap menjadi semi-otonom karena kekuasaan dan kewenangan dari otoritas pajak tidak dapat terlalu jauh dapat dipisahkan dari kontrol dan akuntabilitas dari pemerintah yang terpilih. Sehingga otoritas pajak tersebut akan selalu menjadi institusi publik.  Sumber: William Crandall, “Revenue Administration: Autonomy in Tax Administration and the Revenue Authority Model,” IMF, (Juni 2010): 4. SARA adalah terminologi yang merujuk kepada kerangka kelembagaan dan tata kelola pemerintahan bagi organisasi yang terlibat dalam administrasi penerimaan, di mana kerangka tersebut memberikan suatu otonomi yang lebih besar dibandingkan dengan departemen/direktorat dalam Kementerian.[15] Pada dasarnya, kata “otonom” dapat diartikan sebagai kemandirian atau pemerintahan sendiri. Dalam konteks administrasi publik, otonom(i) biasanya mengacu pada sejauh mana suatu badan atau lembaga pemerintahan mampu beroperasi secara independen dari kerangka pemerintahan secara umum, baik dalam bentuk hukum dan status, pendanaan dan anggaran, keuangan, sumber daya manusia, serta aspek administrasi.[16] Sebagai lembaga yang otonom dan berdiri sendiri, SARA diharapkan dapat lebih fokus dalam menjalankan tugasnya, dapat mengelola urusannya secara efektif, bebas dari intervensi politik dalam kegiatan sehari-harinya, serta dapat menjalankan strategi pengelolaan sumbar daya manusianya (SDM) secara independen (mulai dari perekrutan, mempertahankan, memberhentikan, sampai memotivasi SDM).[17] Lalu sejauh mana perbedaan derajat otonomi antara model SARA dan direktorat? Pada tahun 2012, OECD telah melakukan survei mengenai lembaga administrasi perpajakan di 47 negara, baik yang tergabung atau di luar OECD. Dari survei tersebut, terlihat bahwa berbagai kewenangan yang berkaitan dengan fungsi administrasi perpajakan ternyata lebih banyak diberikan jika lembaga tersebut mengadopsi model SARA dan bukan model direktorat/departemen di bawah Kementerian Keuangan. Sebagai contoh, terdapat 77% model SARA di berbagai negara diberikan kewenangan untuk menegosiasi tingkat gaji. Kewenangan yang sama hanya dimiliki 25% dari model direktorat di berbagai negara. Selain itu, perlu untuk diperhatikan bahwa pendelegasian fungsi-fungsi atau pendelegasian kewenangan atas berbagai hal pada dasarnya dapat diberikan baik jika otoritas pajak tersebut menganut model SARA maupun direktorat dalam Kementerian Keuangan. Jadi, isu yang lebih penting bukanlah kedudukan otoritas pajak tersebut, namun (derajat) kewenangan apa yang bisa diberikan.[18] Penting untuk dicatat, bahwa pada saat membangun kelembagaan administrasi perpajakan setiap pemerintahan dapat merumuskan fungsi-fungsi apa yang akan didelegasikan kepada lembaga tersebut. Variasi tersebut akhirnya menentukan otonomi, akuntabilitas, dan karakteristik kelembagaan yang dianut. Walau demikian, telah menjadi suatu postulat bahwa bentuk model direktorat tidak banyak memiliki suatu otonomi yang besar, terutama karena sifat direktorat yang masih tunduk pada kerangka umum administrasi kementerian, termasuk di dalamnya masalah kepegawaian, pengadaan barang dan jasa, hingga sistem teknologi informasi. Dengan demikian, model SARA diacu karena dimungkinkannya suatu kreasi pengorganisasian yang modern, fleksibilitas administrasi internal, dan sebagainya. Dengan demikian, hal ini menjelaskan mengapa kewenangan yang berkaitan dengan fungsi administrasi pajak lebih banyak diberikan jika otoritas pajak menganut model SARA. Gambar 2 – Perbedaan Kewenangan yang Dimiliki dalam Model SARA dan Direktorat Kementerian Keuangan di Berbagai Negara  Catatan: survei diadakan di 47 negara, dengan 31 negara menganut SARA dan 16 negara menganut model direktorat dalam KemenKeu. Nilai persentase menunjukkan banyaknya otoritas yang memiliki kewenangan terkait. Sumber: OECD Tax Administration 2013: Comparative Information on OECD and Other Advanced and Emerging Economies (Paris: OECD Publishing, 2013), 30 Selain itu, dimungkinkannya kebebasan dalam pendelegasian fungsi dan kewenangan juga telah menciptakan berbagai variasi model SARA. Akibatnya, model SARA di satu negara bisa jadi lebih otonom daripada model SARA di negara lain. Sebagai contoh, SARA di Kenya dan Peru dianggap memiliki otonomi yang lebih besar daripada SARA di Meksiko.[19] Bentuk SARA di beberapa negara juga seringkali tidaklah final namun mengikuti kebutuhan fiskal antarwaktu. | ||||||||||||||||||||||||||||||

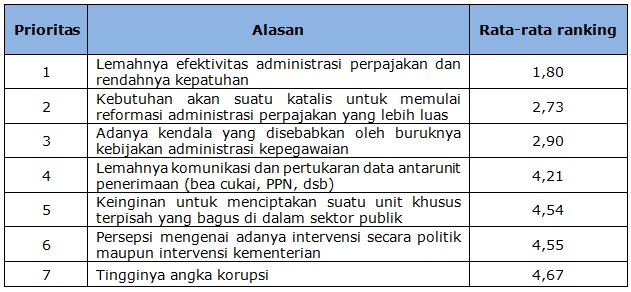

| 4. | Argumen atas Otoritas Pajak yang Semi-Otonom (Semi-Autonomous Revenue Authority/SARA) Telah dijelaskan sebelumnya bahwa mengubah suatu kedudukan dan kerangka kelembagaan administrasi perpajakan merupakan salah satu bentuk reformasi pajak secara total. Totalitas tersebut biasanya berangkat dari ketidakmampuan reformasi perpajakan yang hanya bersifat parsial dan hanya menyangkut kebijakan perpajakan. Dengan kata lain, merekonstruksi kelembagaan administrasi perpajakan seringkali merupakan buah dari frustasinya penyelenggara negara atas ketidakmampuannya memperbaiki kinerja pajak.[20] Argumentasi mengenai pentingnya mengadopsi SARA di berbagai negara biasanya berkisar pada kebutuhan atas upaya meningkatkan kepatuhan dan penerimaan pajak (lihat Tabel 1). Dari studi yang dilakukan oleh Kidd dan Crandall (2006) di 17 negara yang menganut model SARA, terlihat bahwa alasan atas lemahnya efektivitas administrasi perpajakan dan rendahnya kepatuhan menjadi hal yang utama (ranking: 1,80). Selain itu, argumen mengenai kebutuhan atas hal yang dapat memicu cepatnya keberhasilan reformasi administrasi perpajakan yang lebih luas menjadi alasan tertinggi berikutnya. Hal ini dapat dipahami sebagai berikut. Dalam suatu kerangka kelembagaan yang baru moral staf/pegawai biasanya lebih tinggi. Selain itu, budaya organisasi yang baru dapat melepaskan dari bayang-bayang kebobrokan lembaga yang sebelumnya. Hal ini juga sesuai dengan argumen Delay, Devas, dan Hubbard (1999), bahwa hal yang tidak kalah penting adalah adanya suatu pencitraan mengenai “babak baru” yang menjanjikan dari perubahan kelembagaan.[21] Alasan berikutnya, terletak pada terbenturnya suatu upaya untuk memperbaiki kebijakan kepegawaian otoritas pajak dengan suatu kerangka administrasi pegawai publik secara umum (2,90). Selain itu, alasan mengenai lemahnya komunikasi dan koordinasi antarunit yang berkaitan dengan penerimaan hingga tingginya angka korupsi juga menjadi alasan-alasan diimplementasikannya SARA di berbagai negara. Hal ini dapat dilihat pada Tabel 1. Tabel 1 - Alasan Diimplementasikannya SARA di Berbagai Negara  Catatan: 17 negara responden yang telah mengadopsi SARA, misalkan: Meksiko, Kenya, Kanada, Tanzania, Italia, dan sebagainya. Semakin besar angka ranking, maka semakin alasan tersebut kurang menjadi alasan utama diadopsinya SARA. Sumber: Maureen Kidd dan William Crandall, Revenue Authorities: Issues and Problems in Evaluating Their Success, IMF Working Paper WP/06/240, 2006. | ||||||||||||||||||||||||||||||

| Diadopsinya model SARA dalam kelembagaan administrasi perpajakan bermuara pada dua hal: efektivitas dan efisiensi.[22] Hal serupa diungkapkan Christian von Haldenwang, Armin von Schiller, dan Melody Garcia[23] bahwa dibandingkan dengan skema kelembagaan tradisional, SARA memiliki efek positif berkelanjutan pada penerimaan negara. Hal ini disebabkan karena SARA mampu menjalankan fungsi dasar pemungutan pajak lebih baik daripada model otoritas pajak tradisional. Secara detail, berikut merupakan manfaat dari dibentuknya SARA:[24] | |||||||||||||||||||||||||||||||

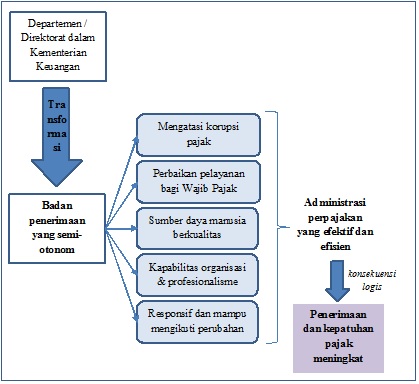

Seluruh manfaat-manfaat tersebut merupakan prasyarat utama atas adanya administrasi perpajakan yang efisien dan efektif. Padahal efektivitas pemerintahan (administasi pajak) memiliki hubungan kausalitas yang positif terhadap penerimaan pajak. Semakin efektif suatu pemerintahan yang seringkali ditunjukkan dengan kemampuan dan kapabilitas otoritas pajak dalam memungut serta mengelola administrasi pajak (misalkan dengan kemampuan audit, pelayanan yang lebih baik, dan sebagainya), maka juga akan meningkatkan penerimaan pajak.[25] Oleh karena itu, penting untuk dicatat bahwa peningkatan penerimaan pajak bukanlah tujuan langsung dari implementasi SARA; meningkatnya kepatuhan dan penerimaan pajak justru merupakan konsekuensi logis dari semakin efektif dan efisiennya administrasi pajak (lihat Gambar 3). Gambar 3 - Desain Kelembagaan Administrasi Perpajakan: Manfaat dari SARA  Sumber: diolah oleh penulis Walau demikian, beberapa pihak juga berpendapat bahwa SARA justru dapat memberikan implikasi yang buruk. Beberapa di antaranya adalah:[26]

| |||||||||||||||||||||||||||||||

| Pro dan kontra atas manfaat SARA pada dasarnya dapat dilihat melalui pengalaman di berbagai negara. Sayangnya, literatur mengenai pro dan kontra keberhasilan SARA dalam meningkatkan kinerja perpajakan jumlahnya tidak cukup banyak. Sebagian besar literatur yang ada berupaya merumuskan indikator-indikator yang sekiranya tepat untuk mengevaluasi kinerja perpajakan sebelum dan sesudah implementasi model SARA. Indikator yang dipergunakan dalam evaluasi tersebut pada umumnya masih memiliki kelemahan dalam mengukur secara kuantitatif implikasi diadopsinya SARA, terutama ketika hal yang hendak diukur berupa kinerja kepegawaian, kultur, korupsi pajak, dan sebagainya. Oleh karena itu, tidak mengherankan jika studi mengenai evaluasi dampak dari SARA biasanya berupa survei mengenai persepsi publik atau cenderung disederhanakan sebatas pada angka penerimaan pajak semata.[27] | |||||||||||||||||||||||||||||||

| 5. | Karakteristik SARA Berikut merupakan karakteristik SARA yang diterapkan di negara-negara Amerika Latin, Afrika, dan Asia Pasifik:[28] | ||||||||||||||||||||||||||||||

|

.jpg)

.jpg)